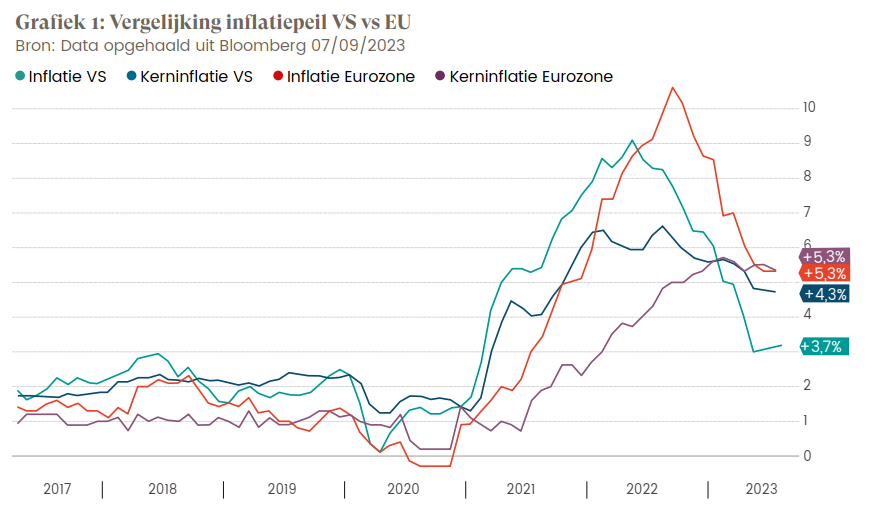

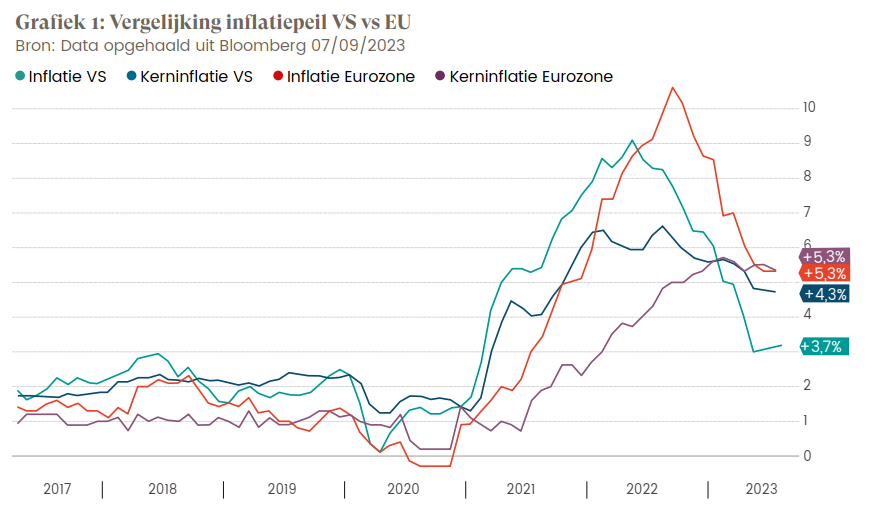

Er is al behoorlijk wat inkt gevloeid over de daling van de globale inflatie (de Consumentenprijsindex – CPI). Deze is in de VS gedaald van een piek van ongeveer 9% in juni 2022 tot het huidige niveau van 3,7% (op datum van 31/08/2023).

De hoop is uiteraard dat deze dalende trend zich doorzet en daarmee de Amerikaanse centrale bank (Fed) aanzet de rente eerder terug te verlagen. Waar men minder over praat is de kloof tussen de globale inflatie en de kerninflatie. De kerninflatie is de globale inflatie exclusief de voedsel- en energieprijzen. Historisch gezien is er een sterke correlatie tussen deze twee.

Globale inflatie is in de meeste gevallen echter volatieler en loopt meestal ook voor op de kerninflatie. Ook dit keer is de kerninflatie later beginnen dalen waardoor deze nu 0,6% hoger noteert dan de globale inflatie (zie grafiek 1).

In het Westen was het ondertussen tientallen jaren geleden dat inflatie überhaupt een probleem vormt. De oorzaken die de inflatie sinds 2021 aanwakkerden, waren grotendeels te wijten aan onevenwichten ten gevolge van de COVID-crisis. Positief is dat deze inflatoire effecten intussen steeds meer milderen. Zo daalde de prijs om een container van China richting Europa te verschepen op 1 jaar tijd met 80% (zie grafiek 2).

Toch moeten we voorzichtig blijven. Een belangrijke bron van desinflatie in de afgelopen drie decennia was de groei van de Chinese economie die goedkope arbeid en een vloedgolf aan goedkope

goederen met zich meebracht. Die tijden zijn nu grotendeels voorbij. Door de welvaartsontwikkeling is Chinese arbeid niet meer zo goedkoop als voorheen.

De globale markt raakt ook steeds meer gefragmenteerd waarbij productie opnieuw dichter bij huis wordt gebracht. Het verschuiven van de logistieke ketens brengt kosten en dus inflatie met zich mee. De arbeidsmarkt blijft ook buitengewoon krap, waardoor de lonen blijven stijgen en de arbeidsintensieve dienstensector onder druk blijft staan.

What’s next?

Wij zien drie mogelijke scenario’s:

- De kerninflatie daalt verder

waardoor de Fed haar beleidsrente rond de huidige niveaus kan houden en op termijn zelfs een eerste renteverlaging kan beginnen overwegen.

- Het globale inflatiepeil stijgt opnieuw richting de kerninflatie,

waardoor de Fed weinig andere keuze heeft dan de beleidsrente verder op te trekken.

- De kern- en globale inflatie stabiliseren voorlopig

rond de huidige niveaus waardoor de Fed in een lastig parket komt en mogelijk ook nog bijkomend moet ingrijpen door de rente te verhogen.

Ondanks alles vermoeden we dat de Fed zal proberen zich aan de ‘dovish’ kant op te stellen; dit betekent dat ze alles in het werk zal stellen om de inflatie in toom te houden zonder de gevreesde ‘harde landing’ van de economie te veroorzaken.

Wij gaan er nog steeds van uit dat de kerninflatie langzaam maar zeker verder zal dalen (scenario 1). Sleutel in dit hele verhaal zijn de energieprijzen. De olieprijs is terug in stijgende lijn en voor een vat Brent betaalt u op de spot markt intussen ongeveer 90 USD. Met dank aan de OPEC landen die ‘de kraan wat meer dichtdraaien’ en zo structurele aanbodtekorten organiseren om de prijs hoog te houden. De gasprijs kan zich de komende jaren ook nog wispelturig gedragen. Reden is dat Europa ten gevolge van de oorlog in Oekraïne massaal is overgeschakeld op LNG en daardoor de gasmarkt geglobaliseerd heeft. Hierdoor kunnen problemen aan de andere kant van de wereld plotseling erg relevant worden voor de gasprijs die Europese verbruikers betalen.

Welke impact heeft dit alles op de financiële markten?

De conventionele wijsheid is dat hogere rentes (scenario 2 en 3) slecht zijn voor aandelen. De theorie zegt dat hogere rentes een hogere discontovoet op toekomstige winsten impliceren, en dus een lagere waardering met zich meebrengen. Dit is exact de reden waarom groeiaandelen die momenteel geen structurele winst maken, nu zo onder druk staan. Dit kan eveneens een verklaring zijn voor een groot deel van de verkoopgolf op de beurzen in 2022 toen de Fed haar beleidsrente verhoogde van 0% naar 4,25%.

Maar tegelijkertijd maakt deze redenering het moeilijk om de sterke beursopleving eerder dit jaar te verklaren. Deze remonte kwam er immers terwijl de Fed nog volop de rente aan het optrekken was.

Een eenvoudige verklaring voor bovenstaande lijkt dat de markten een zware recessie vreesden in 2022 en we voorlopig van het ergste gespaard blijven. Uiteraard speelt de hele artificiële intelligentieverhaallijn ook een significante rol.

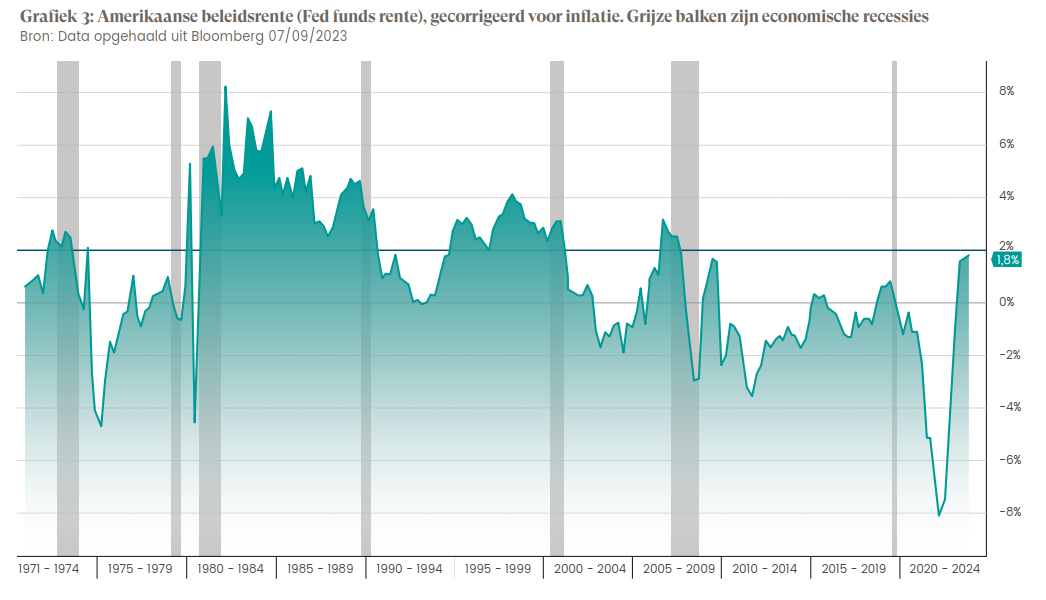

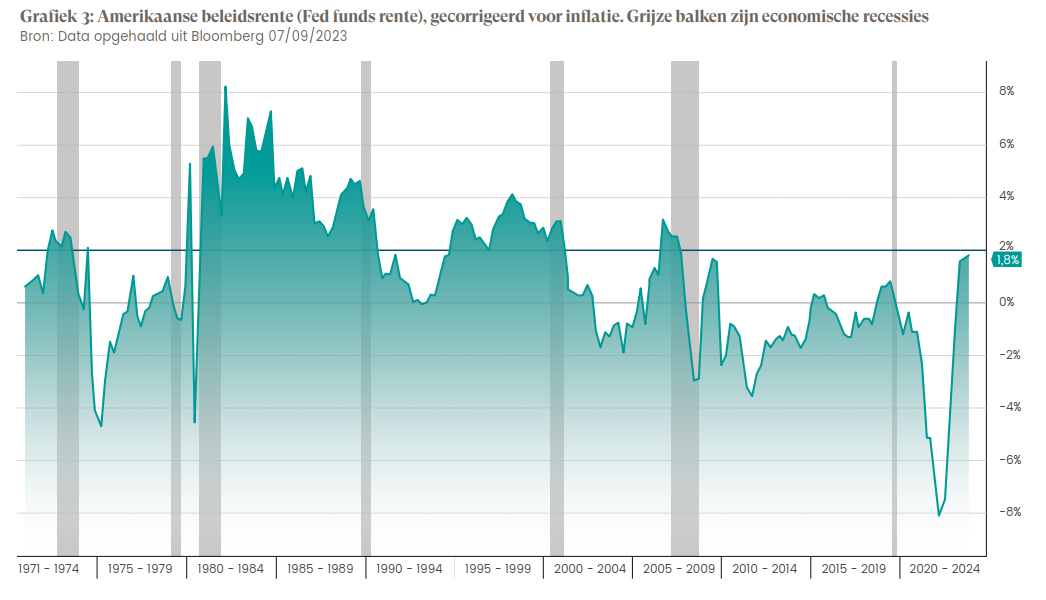

De meeste economen wijzen daarnaast ook op het belang van de reële rente. Zeg maar de beleidsrente in verhouding tot de inflatie. De recessies en bijgevolg grootste correcties op de financiële markten lijken plaats te vinden wanneer de reële Fed Funds rente boven de 2% ligt. Door de grote kloof tussen de kerninflatie en de nominale inflatie is de reële beleidsrente op basis van de kerninflatie momenteel 1,2% (5,5% - 4,3%), maar op basis van de globale inflatie net iets meer dan 1,8%. (5,5% - 3,7%) (zie grafiek 3).

Indien de kerninflatie de komende maanden rustig verder kan dalen, dan is de Fed waarschijnlijk klaar met het verhogen van de beleidsrente. Aandelen zullen dan vermoedelijk vrij goed kunnen standhouden. Moest het globale inflatiepeil opnieuw stijgen in de richting van de kerninflatie, zal de Fed de rente opnieuw moeten verhogen. Wanneer de reële rente lang blijft hangen boven 2% komen we met de economie in de gevarenzone met mogelijke beurscorrecties tot gevolg.

Het hoeft u niet te verwonderen dat de markten de komende maanden met argusogen uitkijken naar de nieuwste inflatiedata. Deze zullen immers bepalend zijn voor het beleid van de centrale banken en bijgevolg ook voor de richting van de beurzen.